Comparto las 7 razones que me permitieron obtener fuertes ganancias con Snapchat y Pinterest. Estas razones forman parte de una introducción al análisis fundamental. Adicionalmente, describo la volatilidad que se vive en la bolsa de valores cuando se liberan los resultados trimestrales.

Comparto las 7 razones que me permitieron obtener fuertes ganancias con Snapchat y Pinterest. Estas razones forman parte de una introducción al análisis fundamental. Adicionalmente, describo la volatilidad que se vive en la bolsa de valores cuando se liberan los resultados trimestrales.

Un resumen de este artículo con algunos datos extras aparece en el siguiente video:

En cualquier mercado de inversión existen tres factores a considerar: i) el análisis fundamental, ii) el análisis técnico y iii) las comisiones. En este artículo brindaremos una ligera introducción al análisis fundamental y con pruebas tangibles te voy a demostrar que es posible obtener ganancias explosivas invirtiendo en la bolsa de valores. Voy a empezar desde cero para que te des cuenta que no es tan complejo lo que tienes que hacer. Para esto, rememoraré los eventos que ocurrieron en octubre 2020. Por aquel entonces, en un canal privado de Whatsapp comenté a mis incrédulos amigos que demostraría que la bolsa de valores es más análisis que suerte y lo haría compartiendo todos los datos de las inversiones que haría ese mes. Como prueba de ello, opté por tuitear cada vez que compraba las acciones de una empresa, puedes releer aquellos tuits en el siguiente enlace o seguirme para conocer mis futuras predicciones:

¿Por qué elegí octubre para esta experiencia? Porque cada 3 meses las empresas que cotizan en la bolsa de valores están obligadas a liberar sus resultados, es decir, a mostrarnos transparentemente sus ingresos y egresos. Por ejemplo, detallarnos la cantidad de productos que vendieron o, en el caso de las redes sociales, mostrarnos la cantidad de suscripciones que tuvieron. Adicionalmente, nos revelan sus proyectos a futuro y cómo piensan manejar sus inversiones. Estos resultados permiten al inversor saber si una empresa está creciendo o decayendo porque sus datos se comparan con aquellos dados en los meses y años previos. Usualmente, las fechas donde se liberan estos resultados están dadas en los meses de enero, abril, julio y octubre, donde, abril, por ejemplo, corresponde a los datos desde enero hasta marzo. ¿Qué implica esto? Que si una empresa ha crecido en los tres primeros meses del año, estos datos recién se darán a conocer en abril, y cuando eso ocurra nuevos inversionistas llegarán porque cuando algo crece y existen pruebas en un papel todos quieren invertir en dicha empresa. En este sentido, el precio de la acción aumentará, y por eso es conveniente intentar comprar acciones antes de que liberen estos resultados, claro está, si estos son adversos, el precio de la acción colapsará, he ahí el riesgo que uno debe afrontar. Para entenderlo mejor te voy a contar mi caso, pero antes paso a resumirte las fechas que debes tener presente:

Cuando se declaró la pandemia mundial del COVID-19 a fines de febrero del año 2020, todos los países cerraron sus fronteras y limitaron la producción de sus recursos, es decir, para esa fecha era factible asumir que en los meses posteriores las empresas tendrían fuertes pérdidas y es por eso que muchos vendieron sus acciones y las bolsas del mundo colapsaron. Los inversores sabían que en abril se liberaban los resultados correspondientes al primer trimestre, denotado en inglés Q1 (1st quarter). En dicho trimestre solo un mes fue parte de la crisis: marzo (en rojo en la Tabla I), entonces era factible asumir que marzo debilitaría los buenos resultados del Q1 y por tanto las empresas no lograrían sus objetivos trazados. Efectivamente, esto fue lo que pasó, todas las empresas sufrieron pérdidas, salvo por un sector que no se vio afectado... el sector tecnológico. Si nos ponemos a pensar en ello, hubiese sido fácil deducirlo. Este análisis aparece detallado en el artículo: "Cómo ser millonario en tiempo de crisis con la bolsa de valores".

Los resultados dados en abril mostraron al mundo que el sector tecnológico no se vio afectado con la crisis de marzo, pero los analistas en su mayoría lo atribuyeron a unos excelentes meses en enero y febrero que compensaron las potenciales pérdidas en el tercer mes. Los resultados del Q2 (2nd quarter) si fueron muy interesantes, ten presente que estos fueron liberados en el mes de julio (ver Tabla I) y reflejaron un período de crisis mundial en su totalidad ya que los países del mundo habían declarado cuarentenas y cerrado su fronteras. Algunos inversores se arriesgaron y compraron empresas tecnológicas porque asumieron que si fueron inmunes en el mes de marzo serían inmunes en los 3 meses posteriores. Estos inversores no se equivocaron, las empresas tecnológicas mostraron un crecimiento colosal, al punto que todas juntas alcanzaron nuevos récords. Fue en el Q3 (3rd quarter) que los países reactivaron poco a poco sus economías y por ende muchos intuyeron que los resultados que serían dados en octubre otorgarían un crecimiento aún mayor. Es por eso que siendo parte de este boom, decidí comentarle a mis incrédulos amigos en aquel canal privado de Whatsapp que probaría que la bolsa de valores puede ser predicha. Obviamente no todas las empresas estaban destinadas a crecer, solo me enfoqué en las tecnológicas porque ya tenía pruebas sólidas de que estaban manejando bien la crisis. Aquellas en las que me enfoqué fueron las siguientes:

Como puedes apreciar en la Tabla II, compré PayPal el 09 de octubre, Snapchat el 16 de octubre, Amazon el 20 de octubre y Pinterest el 22 de octubre. Para la fecha en que escribí este artículo (29 de diciembre del 2020), las ganancias obtenidas fueron las siguientes:

Como podemos apreciar en la Tabla III, las empresas en las que invertí tuvieron crecimientos explosivos, salvo por Amazon que apenas creció un punto porcentual.

En este artículo te contaré las 7 razones más importantes por las cuales invertí en las empresas dadas en la Tabla III. Para facilitar la lectura me enfocaré en Snapchat y Pinterest, los cuales pertenecen al rubro de las redes sociales junto con Facebook, Twitter y otras más.

Para entender mejor la segunda razón, veamos la fluctuación de Facebook, Twitter, Snapchat y Pinterest justo el día que liberaron sus resultados trimestrales del Q3:

Como comenté previamente, cuando se liberan resultados, si estos son muy buenos, entonces nuevos inversores llegarán y el precio de la acción bruscamente aumentará; no obstante, si estos son muy malos el precio de la acción colapsará. Por eso se suele decir que no es conveniente invertir en los días en que se liberan resultados porque habrá una fuerte volatilidad y puedes terminar perdiendo muchísimo dinero si los resultados son adversos, claro que si estos son muy buenos obtendrás fuertes ganancias de la noche a la mañana. En la Tabla IV, la variación porcentual corresponde a la diferencia entre el precio de cierre un día antes de conocerse los resultados trimestrales y el precio de apertura al día siguiente cuando ya se liberaron estos resultados. Tal como mencioné, si bien Facebook mostró resultados positivos, apenas creció un 3%, en cambio Snapchat y Pinterest lograron crecimientos colosales. Notarás que Twitter a diferencia de las demás cayó -15%. En este punto podrías pensar que tuve suerte porque si invertía en Twitter hubiese obtenido fuertes pérdidas. Pero hay dos razones muy importantes por la cual no lo hice:

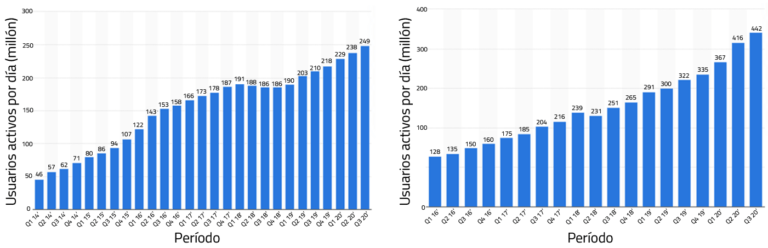

Hasta aquí te he presentado razones basadas en creencias generales, pero de que Snapchat y Pinterest crezcan solo depende de sus datos financieros. Por eso, para corroborar mis fundamentos pasé a la segunda etapa en mi estrategia de inversiones: "Analizar los datos", y justamente estos datos forman parte de lo que llamamos el análisis fundamental, el cual se enfoca en determinar si el precio de la acción que tiene una empresa va conforme a los ingresos netos de la misma. En este artículo brindaremos una ligera introducción al análisis fundamental y por ende, de todos los datos que puedan existir para valorar a una empresa, discutiremos solo dos. El primero es intrínseco al sector de las redes sociales y aparece detallado en la siguiente imagen:

En la Fig. 1 estamos graficando la cantidad de usuarios activos por día que tiene cada plataforma (DAU, daily active users en inglés), donde cada barra representa un período trimestral. Como podemos apreciar, el crecimiento de Snapchat se estancó en el año 2018 pero a partir del 2019 volvió a crecer a un ritmo similar a aquel dado en el año 2015. En contraste, Pinterest, desde su aparición no ha dejado de crecer y cada vez lo hace a un ritmo aún mayor. Estos resultados contradicen lo que mis incrédulos amigos afirmaban, pero no son datos suficientes para hacer una buena inversión, porque hay algo importante que primero debemos resolver: ¿Por qué Snapchat se estancó? La respuesta se convierte en la quinta razón de por qué invertí en estas plataformas:

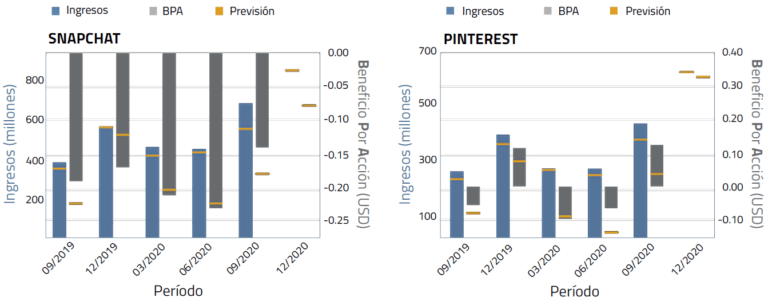

El segundo dato a tomar en cuenta es aquel dado en la Fig. 2, donde apreciamos los ingresos económicos que percibieron Snapchat y Pinterest en los últimos 5 trimestres (barra azul) y también el beneficio por acción (barra gris). Aquí nos enfocaremos únicamente en las barras azules, las cuales pueden ser consideradas como los datos más importantes que uno debe analizar. En estas gráficas ya aparecen los resultados del Q3-2020, denotados con fecha 09/2020 porque el Q3 finaliza en setiembre y sus resultados se liberan en octubre. Vamos a asumir que esos resultados aún no están ahí, entonces lo que hice fue analizar los resultados previos. Como era previsible, los ingresos económicos de Snapchat fueron creciendo hasta antes del COVID-19. Ya en marzo 2020 decayeron y por junio se estabilizaron alrededor de los 400M USD, ver Fig. 2 (izquierda). Si en el Q3 los países del mundo reabrieron sus fronteras, entonces era factible asumir que la producción mundial iba a aumentar. ¿Y qué es lo que hace una empresa para atraer consumidores? Se publicita a través de avisos comerciales. El sector de las redes sociales genera dinero gracias a la publicidad que ofrece en sus plataformas, por ende, si hay mayor producción en el mundo habrá mayor publicidad y eso implica mayores ingresos económicos para Snapchat. En este sentido, era muy fácil deducir que Snapchat crecería económicamente. No obstante, que una empresa crezca económicamente no es suficiente para que el precio de su acción aumente, porque tal como ves en la Fig. 2, existe una línea amarilla que se dibuja en la barras. Esta línea amarilla es el pronóstico que hacen los analistas financieros sobre los resultados que se van a liberar, se comporta como una valla o un examen trimestral, si la empresa la supera entonces significa que realmente ha crecido más de lo previsto y solo ahí nuevos inversores llegarán. Pero no solo llegarán a esa empresa sino a todas las empresas de ese rubro porque a fin de cuentas todas deben tener un comportamiento similar. En este sentido, si uno está convencido que una empresa romperá la valla, es muy probable que las demás también lo harán. Estos puntos se convierten en las últimas razones por las cuales invertí en estas plataformas:

El análisis descrito acá, como habrás visto, no es tan complejo como parece, en realidad no se necesitan tantos datos para llegar a conclusiones importantes. Claro está, existen datos extras a considerar, como por ejemplo, los egresos de la empresa, las opciones, los volúmenes y el beneficio por acción, pero estos puntos los discutiremos en otra oportunidad cuando te cuente cómo obtener ganacias explosivas en la bolsa de valores con un análisis mucho más elaborado.

Vistas: 1

Notificaciones

Recibe los nuevos artículos en tu correo electrónico